我最近听到最多的一个问题就是,股市已经这么高了还能进场吗?那边有位高手说了,美股从来都不缺机会,任何时候都是好的投资时机。于是你看到,有人开始颤颤巍巍的进入了市场,但很快又赶上了最近几天的大跌。转过头来,又有人问了,这样的下跌是不是更好的入场机会呢?于是你就又看到,buy the dip的人,在翘首以盼,等着市场深蹲起跳。

不知道你发现没有,投资者很容易被市场牵着鼻子走。市场稍有变化,他们就开始怀疑自己,想再找个最好的应对方案。长此以往,投资就变成了一件很辛苦的事情。乔治索罗斯曾说过,不要相信市场永远是对的,你要学会怀疑,然后占据主动。那么怎么样才能占据主动呢?今天美投君就给大家介绍这么一个期权策略。他不仅收益潜力惊人,而且无惧短期风险。最重要的是,他可以让你真正占据主动,市场无论如何波动你都能把控自己的投资。这也可以说是最适合在当前市场的一个策略。

友情提示一下,这期文章不管你是否有期权基础都能看懂,但是还是建议大家在了解了期权的基础知识后,再借鉴文章中的策略。

最适合当前市场的策略

什么是最适合当前市场的策略呢?我们前不久刚刚用了两期视频,来展望下半年的美股市场。当时我们说,之后美股的机会很可能出在那些经济敏感,但又能抗住衰退的股票当中。比如投行,小盘股,芯片股这类。具体原因这里不解释了,感兴趣的看官可以回看之前的视频。这类股票短期风险很高,但是长期的收益潜力也很诱人。对于这样的机会,我们直接买正股难免会经历不少短期的波动,但是有这么一种期权策略却可以完美解决这些问题,而且还能够放大潜在的收益。而这正是一个极其特殊的期权策略,叫做Calendar Spread,日历价差。

之所以说日历价差特殊,是因为他是所有期权策略中唯一一个有着不同到期时间的双腿策略。也就是说,这个策略中,你会同时拥有两个到期时间不同的期权。这从理论上讲,你就可以用一个策略,在两个不同时间段,表达两种不同的投资观点。而两者结合还能发挥出意想不到的效果。现在听起来可能还有点儿虚,待美投君一点一点抽丝剥茧,把日历价差的效果展现给各位,你就明白他的意思了 。

理论上讲,日历价差可以用来看涨,也可以用来看跌。我们今天只介绍看涨的思路,看跌的思路大家可以自己复制。看涨日历价差,你需要先买一个相对长期的Call用来看涨,同时再卖出一个,行权价相同,但是到期日更近的Call。这张卖Call,不是为了看跌,而是为了应对短期的风险,同时还能够降低长期long Call的成本。你可能觉得比较抽象,我们来看一个实际的例子。

六月中旬,也就是一个月前,我做了一个台积电的日历价差。当时台积电股价105美元左右,我买入了一张行权价105美元,三个月后到期的台积电的Call,这花了我大概780美元的期权费。同一时间,我卖出了一张,行权价同样是105美元,但是1个月后到期的Call,这张call让我获得了500美元的期权费。这张卖期权所获得的钱就帮我把整个策略的成本从780美元降到了280美元,成本直接降了65%。

当时之所以做台积电的日历价差,是因为我认为台积电过去一段时间再AI的带动下已经上涨了不少。而在芯片周期底部,这样的估值是具有一定风险的。尤其是他一个月内就要出财报了,短期业绩的不确定性很可能给股价带来波动。但同时我也认为,芯片周期见底反弹的趋势是很强的,一旦周期逆转台积电的股价有望大幅回归。所以长期我还是看涨台积电的股价的。而这正是非常符合日历价差的投资逻辑。

那么这张台积电的日历价差具体会给我带来怎样的效果呢?在最理想的情况下,如果开仓后的一个月时间内,股价没有涨超我的行权价105美元的话,那么我这个第二条腿,7月到期的sell call,就能到期作废。这样的话,我这500美元的期权费就能拿瓷实了。而在这之后,我依然持有着这张9月份到期的long Call。我就相当于是只用280美元的超低价格,就能够持有一张还有两个月到期的Call来看涨台积电的股价。

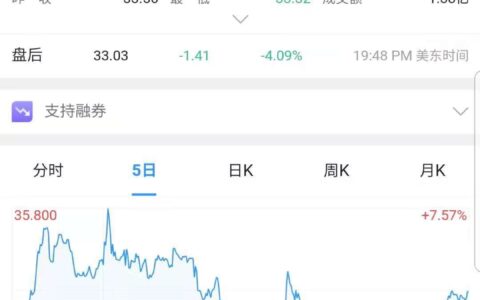

实际上,在本周五第二条腿到期时,台积电的股价确实没有涨超105美元。在本周四台积电出完财报后,他的股价出现了下跌,现在在100美元左右。这张sell call就到期作废了。只剩下来这张九月到期的long call。而这张long call的成本只有280美元,未来台积电股价随便一个上涨,这张期权就能有翻倍,甚至翻数倍的收益的可能。

说到这里,你可能会觉得,这种情况会不会有点儿太苛刻了?如果不是这种最理想的情况怎么办呢?实际上,这个策略最大的优势我们还没讲。这个策略的优势其实是他极高的容错空间,也就是即便情况不是最理想,效果我们也都能够接受。

假设股价一直不涨,或者大跌了,那么我们这个策略本身成本就很低,最多就让你亏280美元。比起直接long call七八百的亏损要小很多。而如果股价提前上涨了,涨超了105美元也没关系,因为日历价差本身就是一个看涨策略,只要股价涨,你就是赚钱的,只是没有最理想的情况下赚得那么夸张而已。具体怎么赚钱,我后面还会通过实操演示展示给各位。

这个容错空间非常重要,可以说是这个策略最重要的一点。普通人投资只想着怎么赚钱,没赚钱就是失败的投资。而高手投资往往更看重容错,就是即便判断错了,我也能赚钱,或者少亏,而一旦判断对,就会有超额收益。

日历价差策略实际操作

为了帮助各位更好的理解这个策略,我会给大家录屏展示一个我本周的实际操作。接下来,我会使用富途Moomoo的交易软件来演示这个操作。这里要特别感谢富途moomoo对于本期视频的赞助。使用富途moomoo展示也确实是因为他们的期权交易功能非常的全,对于期权新手也很友好,而且是少有的有中文的券商,能够方便我们做视频展示。另外,富途moomoo为了配合我们这期视频,也特地为咱美投君的观众带来了开户福利。

本周,我做了一个AMD的日历价差。之所以做AMD的日历价差,理由和一个月前做台积电的日历价差差不多。因为AMD 最近马上要出财报了,风险不低。但整体我仍然是看涨AMD的。在7月19日,本周三,AMD的股价在117美元附近。这时我买入了一张AMD 10月份到期,行权价125美元的Call,花费了我810美元。同一时间,我又卖出了一个两周后到期,行权价同样为125美元的Call,获得了320美元的期权费。两条腿加起来,成本为490美元。比起直接买Call,节省了40%的成本。

之所以选择两周后到期的期权,是因为AMD要在两周后出财报了。而在财报周,期权价格往往会很贵,这就能给我们带来更多的期权费,以降低成本。当然了,财报周的期权风险也会更高一些,但由于我们日历价差的策略容错本身就很高,所以风险是相对可控的。

可能有些看官不了解怎么才能看到各个股票发财报的时间,富途Moomoo这里刚好有这个功能。你在首页中选中“市场”,然后点击上方的“美股”,往下scroll就能够看到“财报”这一栏了。在这里你可以查看每天都有哪些热门公司出财报,如果你想做日历价差这个策略,想要利用财报周这个特点,可以到这里选择标的和时间。

那接下来,美投君就通过录屏来实际展示一下,如何操作这笔日历价差的交易?以及交易的过程中都需要注意些什么?这部分内容比较适合期权新手,如果你自认已经对于期权操作烂熟于心了,那么可以跳过这部分的讲解,直接看后面的策略分析。

到这里,日历价差的开仓部分就介绍完了。但开仓还仅仅是第一步,也可以说是最简单的一步。要做好期权,了解他的后续处理才是关键。

按照我们刚才讲过的逻辑,这张AMD日历价差最理想的情况是:在第一条腿到期的时候,也就是8月4日的时候,AMD的股价没有涨超125美元。这时,我们就能安安稳稳的赚取全部的权利金,只剩下第二条long call的腿,继续看涨AMD的股价。因为这时还有两个半月的时间,要是这段时间内,AMD的股价上涨,这张AMD的long call,由于成本很低,很容易就能出现大幅度的上涨。

当然了,现实的情况多半不会这么完美。那么接下来,我们就来聊聊,如果出现了意外,我们该如何处理?

第一种情况,是股价出现大跌的情况。如果说在第一条腿到期那天,也就是8月4日,AMD的股价已经大跌的情况我们该怎么办呢?咱们就假设,8月4日的时候,AMD的股价跌到了100美元,和现在相比相当于是15%的跌幅了。这种情况下我们怎么办呢?

首先,这种情况下,第一条腿肯定是到期作废了,这部分320美元的期权费我们也都能拿到手。但这时第二条腿的这张long call的价格肯定会下跌,而且会比320美元更多,整体来说你肯定是亏钱的。作为一个看涨策略,如果股价大跌了,那么说明你判断错了,亏钱也很正常。

但即便如此,我们也能意识到,就是我们错的再离谱,亏损最多也就是490美元。这和直接long call相比,犯错的成本小了40%。我们这个AMD的日历价差,两个到期日的时间差比较大,如果你做时间更为接近的日历价差,犯错成本还能更低。这就是我说日历价差容错空间高的原因之一。

在这种大跌情况下,我们还剩下一张两个半月后到期的行权价125美元的long call,现在的价格是100美元,想要涨回125的可能性显然已经不高了。但我也不会选择处理掉他,因为他的价格已经很低,卖了也没有什么收益,不如放着当张彩票,如果股价涨回来或许能够回本。

如何处理不完美的结果?

接下来,我们来看另外一种情况,如果股价大涨了我们怎么办?首先,必须要清楚的是,股价上涨是我们希望看到的情况。因为我们做的这个日历价差本身就是一个看涨策略,股价上涨整个策略还是赚钱的。只不过由于这个策略的特殊性,他的赚钱效果比较复杂,这时我们就得回到富途moomoo的这个策略分析中来了。

这个功能能够让你直观的看出期权策略的赚钱预期,尤其是当你做复杂交易的时候最为实用。我现在做每笔交易前,仍然会使用这个功能。他会把每笔交易的损益图,盈亏平衡点,最大盈利,最大亏损等关键信息一次总结给你。对于你做交易决策很有帮助。接下来,我们就结合富途moomoo的这个功能,来讲讲日历价差在股价大涨的时候是什么效果。

咱们先来看上面这个期权策略的损益图。首先,我们需要明确一点,你看到的这张图,是第一条腿到期的那一天,就是8月4号那一天,整个组合的损益分析图。所以说,你看到的那些最大盈利,最大亏损的数据,都是指在8月4日当天,整个策略可能的收益表现。而8月4日之后可能的收益是没有计算进来的。

在这张图中,我们现在的价格是117美元,也就是灰色的这根线。在117美元以下,股价越跌你赚的越少,到达111.7的时候到达了一个盈亏平衡点,再往下跌你就要亏钱了。不过,即便股价大跌,就是跌到0,你的最大亏损也就是443美元。刚刚我们已经讲过了股价下跌时的后续处理了,相信这张图能够让你有一个更直观的感受。

接下来我们就来看看股价上涨的情况。从这张图中我们可以看到,当股价在117美元之上上涨,一直到145美元,我们都是盈利的,只不过这个盈利的程度是先递增,然后递减。这个最高点就是在125美元行权价的时候。这时我们能够达到这个策略的最大收益,也就是下面显示的这个数字,610美元。不过要注意,这只是8月4日时的最大收益。8月4日之后,我们就有一张低成本单独的long call了,那个潜在收益是更高的。

而如果股价在8月4日就已经出现暴涨,涨超了145美元,那么这个策略就要开始亏钱了。也就是这里看到的亏损区间(145到正无穷),而最大亏损就是这里的500美元。AMD股价145美元什么概念?就是AMD要在两周内上涨24%,实话讲这个概率还是相对较低的。

可以看到,在8月4日这个时间点。不管股价暴涨还是暴跌,我的亏损都是可控的。这就是我说的容错空间。而如果股价上涨,不涨过145美元,我则一直都是盈利的状态。而与此同时别忘了,8月4日之后,股价继续上涨的收益潜力我们这里没有算进来。也就是说,如果你判断对了的话,这笔交易的收益潜力也是很可观的。

现在我们了解了日历价差的赚钱模式,接下来我们就要来看看具体的操作了。咱们就说如果股价提前涨起来,涨到了140美元,我们该如何处理呢?

一个最简单的办法就是直接获利平仓。也就是两条腿一起关掉。虽然没有最理想的情况下收益高,但是毕竟是赚钱了,可以见好就收。但如果你依然认为,在未来的两个半月股价还有不少的上涨潜力的话,那么可以花点儿钱把short call那条腿买回来平仓,然后保留第二条腿long call继续看涨。这样如果股价继续上涨,你的最大收益可不是几百块钱了,而是无限大。但你也清楚,这种操作就算是加码投入了,你也就丧失了低成本看涨的优势。是否划算还需要你自己根据实际情况来判断。

而如果股价真的暴涨,两周内旧账超了145美元的话,那我的建议就是直接平仓离场。这种情况下加码看涨的意义就不大了。

到这里日历价差这个策略就给各位看官介绍完了。可以看到,这是一个操作性很强,容错空间很高,同时也不缺收益潜力的策略。最近有不少公司出财报,正是最好的应用这个策略的时机。不过,还是要提醒各位,期权交易是需要一定的知识储备的。如果完全不懂期权,切不可盲目交易

本站文章欢迎转载,但是必须注明出处“美股投资网meegoo”,并附上本文链接:https://www.meegoo.com/11567.html