第一共和银行关门大吉,成美国第二大银行倒闭案!

第一共和银行FRC迎来了正式的结局。经过一个周末的激烈谈判,JP摩根决定接手公司的大部分资产。在上周五,我们就报道过,FRC破产在即,很快就会被美国联邦存款保险公司FDIC接管了。在准备接管的过程中,FDIC还在与各大银行谈判,希望他们能够出个价,降低FDIC需要填的成本。这些银行都是3月份,给FRC注资了的银行,它们都有一定的利益关系,如果FRC倒下的话,当初给的资金很有可能就打水漂了。

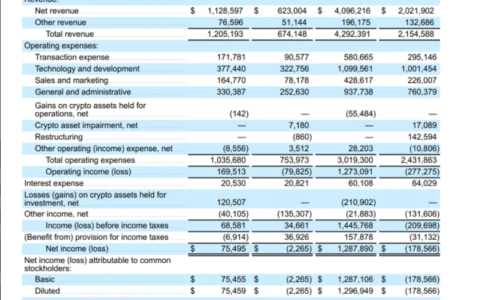

于是,在FDIC的协调下,周末,包括JP摩根、PNG Financial,美国银行等大银行纷纷出价。谈判持续到了深夜,最终由JP摩根拿下这笔交易。周一,FDIC发表声明,表示它们今天会关闭第一共和银行FRC,由JP摩根承接银行所有的存款。FRC的84家分行将会以JP摩根的名义开业,所有的储户都可以自由取款。截止到4月13号,FRC总共拥有2291亿美元的资产,1039亿美元的存款,JP摩根除了承接这部分的存款之外,还会购买绝大部分的资产,大约是1730亿的贷款和300亿的证券,而JP摩根为这笔交易仅仅出价了106亿美元。

显然这是便宜了JP摩根得。公司说,这笔交易是赚钱的,会在这个季度记录26亿美元的盈利,但预计重组,包括把84家分行改成JP摩根自己的,需要在未来18个月花费20亿美元。FDIC为了帮助JP摩根完成转移还提供了500亿的贷款承诺,有需要可以随时借。为此公司和FDIC还签署了损失共担协议。协议涉及FRC的房贷和商业贷款,进一步降低JP摩根的风险。投资者显然也是认为,这笔交易是一大利好,进一步扩大了JP摩根在商业银行中的垄断地位。因此今天股价上涨了2%。

FRC的倒下也成为了美国历史上第二大的商业银行失败案,仅次于08年垮台的华盛顿互惠银行。JP摩根的CEO Jamie Dimon说,可能还会有一些小银行遭遇危机,但因为这笔交易,这部分危机已经结束了。我虽然没有水晶球,但我认为整个银行体系很稳定。不过其他人就没有那么乐观了。前高盛的首席运营官表示,我不觉得只会有三个然后就完了。危机一般不会这么轻易就结束。未来银行业肯定还会有其他问题。这些表达担忧的人都觉得,现在的解决方案都是一次性的临时方案,这次JP摩根出手了,以后就不一定了。

美投君认为,短期内,JP摩根接手了FRC是有助于银行业的稳定的,也大概率会降低未来一段时间银行板块的动荡。Jamie Dimon 所说的这部分,应该是指流动性危机的部分,我也同意流动性问题应该暂时解决了。但这个时候就能抄底银行股了吗?我认为不能,因为结构性的问题可都还没有解决。在加息的大背景下,银行的盈利能力是承压的。一方面要支付更高的存款利息,另一方面放贷要谨慎,以免经济下行出现大面积坏账。这个时候投资银行的业绩风险很大。另外,信用问题还没有出现。在劳动力市场坚挺的情况下,美国人还承担得起利息,但一旦劳动力市场出现松动,那么违约坏账率应该会显著提升。这也是值得警惕的。

查理·芒格:美国的银行中都是垃圾贷款!

今天,99岁的查理芒格发话了,他说现在美国银行里面,全都是些垃圾的商业地产贷款。这是怎么回事呢?

查理芒格相信绝大部分的投资者都知道。他是股神巴菲特的搭档,伯克希尔哈撒韦的二把手,也是一位传奇投资人,在1962年至1975年,他自己的投资公司年化回报率是19.8%,而同期道指只有5%。他也是一位富有哲理的人,曾经改变了巴菲特的投资理念,和股神共同管理伯克希尔哈撒韦的巨大资金。所以,芒格是的一个极富远见的人。那么我们就来看一下,芒格为什么说美国银行里面,全都是垃圾商业地产贷款呢?

在金融时报最近的采访中,芒格说:在顺境的时候,你会积累很多坏习惯,然后等到逆境的时候,就会亏很多钱。很多的地产已经不是那么好了。我们有很多有问题的办公楼,有问题的购物中心,有问题的其他地产。现在外面,是极其痛苦的。每家银行相比于六个月前,对于地产贷款都收紧了很多。不过他也表示,现在并没有08年那么严重。

芒格的担心不无道理。我们之前就聊过商业地产的问题。根据一份商业地产经纪公司的调查, 全美办公楼的空置率在一季度的时候为19%,而且在过去13个季度都在持续的上升,反映了办公楼的需求进入了一个持续的下行周期。如果你是这些办公楼的拥有者,很难期待未来的现金流能够恢复。另一家经纪公司则反映,三月,全美的商业地产价格同比下跌了12%,办公楼跌幅最大,为25%。而纽约、旧金山、芝加哥等地,跌幅更是极其夸张。Business Insider在周末就报道,在旧金山一座曾经价值3亿的办公大楼正在出售,而现在评估的价格只有6千万,掉了80%。

金融时报也分析道,伯克希尔哈撒韦一直以来都是给美国银行很大的支持。在08年的时候就给高盛注入了50亿美元,之后在2011年又给美国银行注入了差不多的一笔资金。但银行危机过了这么久,巴菲特和芒格都很安静,表明了他们对于当前银行危机的态度。芒格说:伯克希尔之前投资了一些银行,表现非常好,我们当然也对一些银行失望过。经营一家银行不容易,有太多的诱惑,会促使你做出错误的决定。芒格在这里说的好的银行投资应该是指美国银行,而失望的就应该是富国银行,巴菲特曾经表示,公司的管理层变得短视,这是他不能接受的,所以清仓了富国银行。

芒格也警告,投资者要准备好迎接低回报的时代,他和巴菲特很幸运的是属于投资黄金时代的人,现在想要获取他们之前的回报非常困难。回报率变低的同时,参与的人还多。对于所有人都不利。

美投君认为,对于商业地产的问题,我们有好几期视频都有分析过。虽然确实是一个隐患,但更多会是个局部的问题,不太可能会引发系统性危机。只是我们现在还没听到,大面积的商业地产坏账,预示着可能问题才刚刚开始显现,值得持续关注。至于芒格所说的投资黄金时代,不知道我们各位观众怎么想?你觉得黄金时代过去了吗?

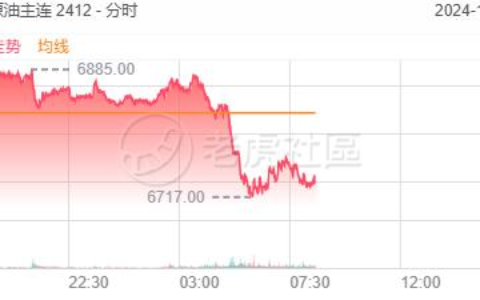

周三召开美联储例会,加息多少已经不是重点?我们该关注什么?

对于周三,美联储会议,我们应该有什么样的预期呢?今天阿吉总结了几篇文章来一探究竟。这次会议,或许最不重要的反而是加息决定。根据CME,周三宣布加息25个基点的概率已经来到了92.5%,也就是说,加息25个基点基本上已经是确定了的。更值得关注的,反而是声明的语言,以及鲍威尔记者会上反映的预期。

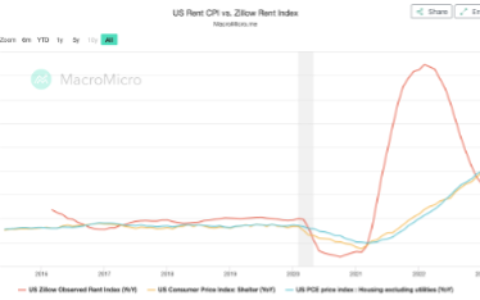

在4月20号的时候,克利夫兰联储分行主席Mester就说:“我们现在离结束加息已经非常接近了。”但究竟有多近,其实内部还有很大的分歧。根据美联储传声筒Nick,现在美联储内部的争论就在于此。像圣路易斯联储分行主席Bullard就表达过,希望央行能把利率加到5.5%和5.75%的区间,也就是说这次加完,6月份还得再加一次。明尼阿波利斯主席Kashkari和理事Waller也表达了类似的说法。Waller强调,任何需求放缓的信号都是欢迎的,但要想看到通胀可持续的下降到2%的目标,我们依然还有很多工作要做。最近的GDP、PCE通胀数据和就业成本指数都反映经济还很坚挺,薪资依然在增长,所以,美联加息还得继续。

而另一边,费城联储主席Harker则表达了担忧,在4月11号的一次演讲中,他表示,我们当然可以继续加息,但加到某一时刻就会发现Oops,得赶紧降息了,然后再疯狂降息。可见,Harker认为,这么加下去,美联储一定会破坏什么东西,导致他们不得已救市。而且这个东西应该比硅谷银行还严重。芝加哥主席Goolsbee也认为,美联储需要更谨慎,有更多耐心。还有几位前联储官员也说现在再加25个基点或者是50个基点对于控制通胀已经没有多大用处了。

这些争论在接下来的几次会议会变得尤为突出。KPMG的首席经济学家就说,这是马拉松里面的最后一公里,也是最难的一公里。鲍威尔将会很难让所有人都达成共识。美国银行的全球经济研究主管则表示,我们都知道美联储的声明和之后的记者会,每个字都是斟酌过的,为的就是不要释放错误的信号。他们希望保留所有的选项,增加自己的灵活性,以免未来出现意外。但语言不能太鹰,加剧未来经济的不确定性,又不能太鸽,鼓励无端端的宽松,极其难把握。而现在,在市场预期这么一致的情况下,如果美联储还是保持原来的语言,可能会导致金融环境再次宽松,股市继续上涨。

针对股市究竟会出现什么变化,我们不妨回看一下历史。根据彭博的统计,如果回看过去美联储的八次加息周期,标普500在最后一次加息结束后,平均12个月的涨幅是13%,换句话说就是,如果周三真的是最后一次的话,按照现在4180点来算,明年五月,标普500将会在4723点。但这份统计没有说的是,在最高的利率水平保持不久后,经济就会开始衰退,股市也会因此下跌。而基金经理们似乎也意识到了这个信号,他们都在相继卖出,在四月26号那周,基金经理们总共套现了27亿美元。资管公司Pictet的资深投资经理则强调,大家都在观望,担心信贷收紧会将经济拖入衰退,不过时间点很难判断,他说,到底什么时候经济才会真正衰退我不知道,但太早就开始防御,成本可能会很高,很危险。这个意思就是说,即便我们都知道衰退要来,股市依然还会上涨,或许就因此错过一波不小的涨幅。

美投君认为,短期市场的走势是没有办法判断的,我也不会太去在意周三鲍威尔发言后,股市是涨是跌,因为按照上面的分析,美联储的语言一定会给多空双方足够的解释空间,这样才能够保证他们的灵活性,也就是说,上涨你也能找到理由,下跌你也能找到理由,任何赌方向的交易都不太明智。那么关注这次会议的作用在哪呢?我认为是帮助我们了解,在美联储眼里,他们认为工作进行到哪一步了。如果没有任何暂停的信号,侧重点更偏向于控制通胀,那么我们就可以认为,美联储觉得任务还没完,6月份的会议更有可能继续加息而不是暂停。如果释放了下次可能暂停的信号,那么显然意味着,目前的利率水平在他们眼里已经足够紧缩了,但同时可能也表明,衰退的预期要更大一些。而如果要我做一个判断,就以目前的经济数据来说,前者,也就是更加鹰派的发言概率大一些。

本站文章欢迎转载,但是必须注明出处“美股投资网meegoo”,并附上本文链接:https://www.meegoo.com/11189.html