我们来看美联储传声筒Nick的最新文章。明天美联储的会议当中,各个官员还会公布代表他们利率预测的点阵图。这将会是市场当中全新的信息。从12月份开始,各个官员的平均预期就在5.1%。这个信息也被各个投资者消化了。新的点阵图将会怎么影响市场呢?我们来看看Nick的暗示。

开篇,Nick先强调,各个官员们对于高通胀变顽固的担忧,可能会让他们释放未来继续加息的信号,即便6月选择暂停,之后也可能继续加息。这也就让终端利率的预期不太确定。他对于今天公布的通胀数据也做了评价,说这份数据支持了明天美联储暂停的决定。

随后,他指出,去年,美联储在每个季度公布点阵图的时候,官员们每次都提升了他们的预期,但在三月,由于银行危机的影响,特别是官员们对于信贷收紧的预期,绝大部分的官员都没有改变,保留了原本的利率预测。在这之后,一些官员开始有一些紧张,认为经济并没有对加息产生太大的反应,尤其是劳动力市场,主张继续加来确保经济放缓。但另一些官员则更担忧滞后性,认为之前加的息还没有完全反映到经济上。银行危机本身就是一个例子,三月之前没有人想到银行可能会出问题。

这两方也代表现在作用在经济上的两股力量。Nick说,正是因为现在的混乱,所以接下来的利率策略尤为关键,比之前大幅加息能够带来更大的危险。前联储理事,Jeremy Stein就说,现在更容易犯错了,因为你很难判断当下的经济在发生什么。货币政策出错的风险提升了。Nick也引述一位耶鲁大学的教授,也是前联储的经济学家,表示如果你7月份还会继续加息,那么为什么现在不加呢?区别在哪?这解释起来会很困难。

现在主流的看法是,暂停是为了更好的评估银行危机之后信贷收紧的影响,但Nick表示,现在时间还不够,暗示暂停一次所起的作用并不大,而现在时间也开始变得敏感了起来。Nick最近的几篇文章都开始强调同一件事,那就是通胀预期。他说,美联储官员们会担心,高通胀如果持续的越久,那么就会开始让民众形成预期。这样通胀会更难以控制。随后引述了前任明尼阿波利斯联储主席的话。主席说,通胀下滑的这么慢,我很担心。70年代的经验告诉我们,一旦公众开始预期物价会上涨,美联储就必须要打击就业来控制通胀。美联储因为考虑到银行系统的问题,不敢加息,让通胀持续的处在现在这个高水平,那么通胀的预期就可能会上升。

他也批评美联储说,他们就不应该告诉市场,利率快到顶了,这就让市场太放松了,不利于控制通胀。美联储的利率要到7%吗?我希望不会,但有这个可能性吗?绝对有!

阿吉认为,Nick的这篇文章,在暗示联储官员可能会用点阵图来表达控制通胀的决心,如果有官员做出7%的预测也不奇怪。这样的好处在于可以抑制住民众对于通胀预期的上升,又不需要真的把利率加到那么高,对经济产生巨大的破坏。所以点阵图上出现意外的可能性有所上升。这值得注意。

我在看完这篇文章之后,最大的感触就在于,这段时间股市上涨,有一部分原因也是因为去年那种传导机制失灵。什么意思呢?就是不论现在的数据如何,投资者都认为,美联储已经加息加的差不多了,所以难以成为对行情的阻碍。不知道明天鲍威尔会不会改变这种情况呢?届时会给大家详细分析。敬请期待!

美国5月CPI再次下滑,美股继续上涨

今天的CPI通胀指数数据一出炉,股市就给出了积极的反馈,CME上明天美联储暂停加息的概率也飚涨到了97.6%,可以说这显然是一份市场乐见的报告。那么我们就来看看最新的情况。

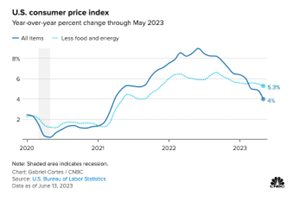

数据显示,五月,CPI环比上涨了0.1%,远低于四月的0.4%,同比涨幅再度下滑,来到4%,也是大幅低于四月的4.9%。除去食品和能源的核心CPI则环比上涨0.4%,和上个月持平,同比则上涨5.3%,略低于四月的5.5%。根据CNBC,所有数据都符合市场的预期。其中,住房依然是这次CPI上涨的主要原因,其次是二手车的情况。油价下跌则是拖累CPI的最主要因素。

我们再来分析一下细分项目。商品端的核心通胀环比上涨0.6%,全年的涨幅刚好为2%,过去几个月商品端的环比涨幅有点抬头,四月和五月的都0.6%,主要是因为二手车的关系,二手车这两个月都环比涨幅都为4.4%,导致现在二手车的同比跌幅收窄,只有4.2%,而1月份的同比跌幅则为11.6%。不过,CPI的数据滞后性比较强,未来这部分大概率还是会下降的。Manheim汽车报告中,已经反映二手车的批发价格在连续的下滑,支撑起价格的主要是库存问题。在高利率的背景下,汽车的整体需求也应该有所放缓,进一步拖低车价。

如果看服务端,服务端的核心通胀环比上涨了0.4%,同比涨幅来到了6.6%,是CPI当中最顽固的部分。其中,占比最大的住房环比上涨了0.6%,高于上个月的0.4%,全年来到8%,略低于之前8.1%。我们都知道住房的滞后性极强,很多分析都说,现在住房CPI已经见顶,之后就会回落,从数据上也能佐证这一点。环比涨幅虽然五月有所提速,但幅度已经低于之前的0.8%,同比涨幅也开始出现下滑。未来住房有望持续下滑,帮助核心通胀回落到目标。交通运输则环比上涨了0.8%,全年依然为10.2%,这部分主要是由于汽车保险导致的。

整体食品则环比上涨了0.2%,同比涨幅为6.7%。能源环比下跌了3.6%,同比涨幅为-11.7%。

阿吉认为,显然4%这个数字是今天通胀数据的头条,也是促使今天股价上涨的主要原因。它支撑了市场软着陆的预期,也可以让美联储松了口气,6月份按照既定的步伐走,先暂停一次加息。然而,需要提醒的是,当前CPI的同比数字比较好看,跟基数效应有一定的关系,意思是因为去年的基础高,所以显得这一次上涨的幅度小了一些。去年五月,CPI的涨幅为8.6%,这就在一定程度上帮助了计算,让数字看起来比较小。下一次则会公布六月的CPI,而去年六月则是本轮高通胀的顶峰,为9.1%,所以也会有基数效应的帮助。到了下半年,这种基数效应的作用将会减退,通胀的降幅大概率也会变小。这值得注意。

另外,核心通胀还处在高位,特别是服务端。虽然住房的下滑会给核心通胀很大的助力,但鲍威尔已经说过,他们关注的是除去住房的核心通胀,这部分依然很顽固。所以我对通胀我保持谨慎乐观的态度。通胀反弹的风险已经比较小了,但从4%滑落到2%的过程,可能需要的时间会比较长,不排除美联储会因此持续保持鹰派的态度,维持现在的高利率。

路透社:观望的投资者忍不住,开始做多了!

观望的投资者开始坐不住了,最近的涨势把他们也拉了进来。路透社的一篇报道总结了各个投资者最新的仓位变化。

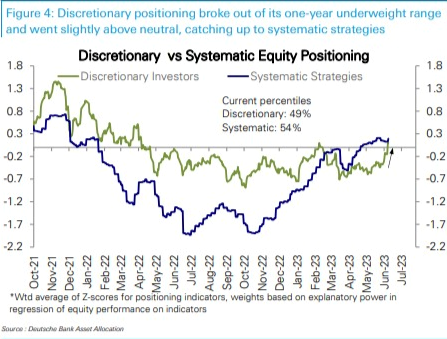

上周五,德意志银行公布了最新的投资者仓位数据。数据显示,自主投资者的股票仓位,三个月以来首次突破中性,来到了Overweight增持的水平。所谓自主投资者,在德银的定义里包含了机构的基金经理,也包括了散户,排除了那些用算法交易的人。而算法交易在这段时间,由于技术面走牛,已经很早就达到了增持的水平。这样的变化也就让整个银行的所有交易者,股票仓位都在增持的位置,为16个月以来首次。德银的策略师表示,自主投资者的股票仓位从这周突然跳涨,似乎和最近的情绪面有关系。这一周的投资者情绪调查,从总体偏悲观突然翻转到极其乐观。

路透社的文章写道,这段时间由于标普500重回技术性牛市,从10月的低点大涨了超过了20%,很多在观望的资金已经被吸引进来了。一位基金经理说,这种变化其实只需要一个解释,股市在涨。多头会吸引更多人变多头,这就是股市里的羊群效应。但这样的追高也不是毫无道理的,在过去的六个熊市行情中,当标普500从低点反弹20%之后,有四次会继续上涨20%以上。观望的人在后半段能够给市场持续上涨的动力。

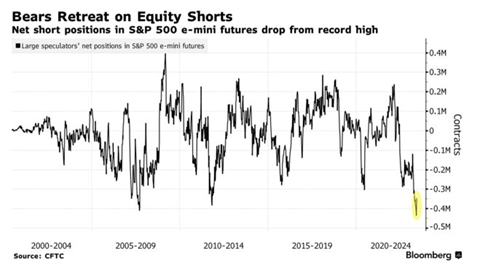

除了德银的数据,今天彭博也报道称,对冲基金在降低自己的空头仓位。在截止到今天的一周当中,对冲基金撤了9万张做空标普500的期货合同。这种规模的空头回补在过去5年,只发生过5次。不过整体空仓还是处在高位。JP摩根在跟踪对冲基金时,也发现股票的净买入开始显著提升。这些基金的净杠杆,也就是看涨减去看跌的仓位,来到了一年以来的高点,代表看多的力量越来越强。JP摩根的交易团队表示,最近好于预期的宏观数据,还有不断下滑的通胀,应该会继续支撑市场,如果美联储6月或者7月都选择不加息的话,那么这段时间的涨势可能还能再跑一段时间。

另一边,高盛和摩根斯坦利的CEO也发表了乐观的言论。这次可不是针对股市,而是针对投资银行业务。在高利率的环境下,市场的融资需求骤降,就让各大投行承压。但昨天,摩根斯坦利的CEO在接受金融时报采访时说到,我的直觉告诉我,我们(的投资银行业务)应该已经触底了。整个基调在变好。当然这可能不准,但过去的判断一直都还不错。我们看到了更多的绿苗子,我也和更多的CEO开始交谈了。所谓绿苗子就是指代经济复苏的迹象。高盛CEO接受CNBC采访的时候, 也表达了类似的看法。他说,绿苗子确实在增多。资本市场的业务应该会在2024年显著抬头。大家都需要资金,不可能无限期拖延下去。当投资银行业务活跃的时候,通常对于股市来说也是积极地,反映大部分的参与者都更加乐观。

阿吉认为,目前的市场情绪的确很高涨,不断追高的资金也可能、还可以再推动股市上涨一段时间,但情绪越是乐观,对于我们投资者来说就越要谨慎。提示风险并不代表我就认为明天就要大跌,我不否认当前的涨势还可能继续,我也同意,作为投资者,即便走势多么不合理,能赚到钱才是根本。但美联储的利率还会往上走吗?大概率是会的,银行会因为股市大涨就没有压力了吗?并不会。各大企业的融资成本翻了几倍,就没有任何影响吗?似乎很难。也就是说,过去几个月,几个最大的风险因素依然没有改变,这些因素也并不会因为股市的涨跌就不存在了。我们投资者要明确,风险处在高位和涨势还能够持续是可以同时存在的。

本站文章欢迎转载,但是必须注明出处“美股投资网meegoo”,并附上本文链接:https://www.meegoo.com/11444.html